贷款,是很多留学生留学路上的“跳板”。它帮助你跨过资金门槛,走进世界名校的大门。然而,随着学业完成、贷款逐步还清,新的问题接踵而至:如何在归国后重新规划财务,并维护甚至提升信用?

很多人以为,贷款结清意味着一切结束,但实际上,这只是你财务人生的另一个开始。根据 麦肯锡全球金融研究院 2024 报告,贷款还清后 5 年内重新陷入负债困境的人,占比接近 28%,主要原因是缺乏系统的财务规划与信用管理意识。

本文将从三个阶段——贷款结清前、刚结清后、长期规划期——为你详细拆解财务与信用管理方案,让你在归国的同时,也能迎来更稳健的财富增长之路。

一、贷款结清前:提前布局,打好财务“缓冲垫”

很多留学生在贷款还款期的尾声,会忽略一个细节:贷款结清只是现金流变化的节点,而不是财务负担彻底消失的信号。

1. 计算“最后一公里”资金需求

根据 UniFi 用户数据分析,超过 40% 的贷款用户在最后 6 个月还款期内,会因为工作过渡期或回国搬迁费用而出现现金流紧张。

建议:

- 提前储备 3~6 个月的生活费

- 计算回国交通、搬家、签证注销等费用

- 为求职期预留资金,避免依赖短期高利贷

2. 提前规划信用衔接

跨境留学生常常忽视信用体系的转换:

- 在贷款结清前申请一张国内信用卡,保持信用活跃度

- 在留学国保留至少一条活跃的信用账户(如低额度信用卡),以维持海外信用评分

二、贷款刚结清:三大财务与信用管理任务

贷款刚结清的 1~2 年,是财务与信用管理的关键窗口期。

1. 维护并提升信用记录

虽然贷款结清会带来正面记录,但信用分数的提升并非自动发生。

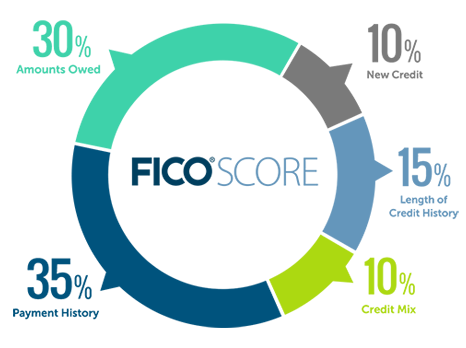

- 继续保持多样化的信用组合:信用卡、车贷、住房贷款等多渠道活跃

- 保持低负债率:信用卡使用率建议保持在 30% 以下

- 按时还款:一笔小额分期的准时还款,比没有信用活动更有助于提升分数

数据参考:FICO 信用评分模型显示,信用记录多样化的用户,平均分数比单一贷款记录用户高 35 分。

2. 建立应急资金池

贷款结清后,原本的还款预算不应立刻转入消费,而应先建立“应急资金池”:

- 建议金额:3~6 个月基本生活费

- 存放方式:活期 + 货币基金组合,确保流动性与稳定收益

3. 重建消费与储蓄比例

新闻案例:2023 年,中国一位从英国归国的留学生在贷款结清后,因缺乏消费节制和储蓄规划,短短 18 个月内再次陷入信用卡循环债务。

建议使用 50/30/20 法则:

- 50% 收入用于必需支出

- 30% 用于可选支出(娱乐、旅行)

- 20% 固定储蓄与投资

三、长期财务规划:让“无债一身轻”变成财富加速器

1. 投资布局

贷款结清后的资金空窗期,是投资的最佳起点。

- 低风险类:国债、银行大额存单

- 中风险类:指数基金、债券基金

- 长期高收益类:养老金计划、全球分红股

世界银行投资回报率统计:在贷款结清 2 年内开始每月固定投资的群体,10 年后的资产规模平均比未投资人群高出 52%。

2. 持续信用管理

归国后,海外信用体系与国内信用体系可能长期并存。

- 保留至少一条海外信用活动(如小额订阅服务绑定信用卡)

- 国内持续保持信用记录活跃度,有利于未来申请房贷、车贷

3. 保险与风险防护

贷款还清并不意味着风险消失。建立完善的保险组合,可以避免突发支出破坏财务平衡:

- 健康险:覆盖重大疾病和住院费用

- 意外险:应对交通或工作意外

- 财产险:保障大额资产安全

四、UniFi 的角色:不只是贷款,更是财务伙伴

很多人把贷款机构视为“债务方”,但在国际金融服务的趋势中,像 UniFi 这样的平台,更像是留学生与跨境工作者的长期财务伙伴。

UniFi 的优势:

- 灵活还款:根据学业进度或工作情况调整还款计划

- 信用延续:帮助用户在多国维持稳定的信用记录

- 财务咨询:归国后可获取跨境投资与信用管理建议

对于归国用户,UniFi 不仅提供贷款,还能帮助你过渡到一个更稳健的财务阶段,让贷款结清后的生活真正进入“财富增长期”。

五、结语:贷款还清不是终点,而是起点

从留学到归国,从背负贷款到“无债一身轻”,这是一个阶段性的胜利。但真正的财务自由,不只是清空债务,而是用科学的规划和良好的信用习惯,为自己搭建一座可持续的财富体系。

记住,贷款结清后的 3 年,是你重塑财务格局的黄金期。如果能在这个阶段稳住现金流、守住信用分、启动投资布局,那么未来十年的财富安全与成长都会大大受益。

UniFi,不仅帮你走过留学贷款的旅程,也能在你归国后的新篇章中,继续提供稳健的金融支持。